落地兩年之后,個人養老金理財產品第九次擴容。

8月26日,中國理財網發布第九批個人養老金理財產品名單,中郵理財新增2只個人養老金理財產品。至此,已有6家理財公司成功發行37只個人養老金理財產品,目前市場上共有21家商業銀行參與代銷。

個人養老金理財產品是指可以使用個人養老金賬戶里的資金購買的理財產品。2022年11月25日,個人養老金制度在北京、上海、廣州、西安等36個先行城市或地區啟動實施。實施兩年左右后,這一制度擴展至全國。

個人養老金資金賬戶的資金可以投資于銀行理財、儲蓄存款、商業養老保險、公募基金等多種金融產品,目前銀行理財的數量偏少。根據國家社會保險公共服務平臺8月27日的最新數據顯示,目前個人養老金產品中,包括37只銀行理財、466只儲蓄存款、329只保險和303只公募基金。

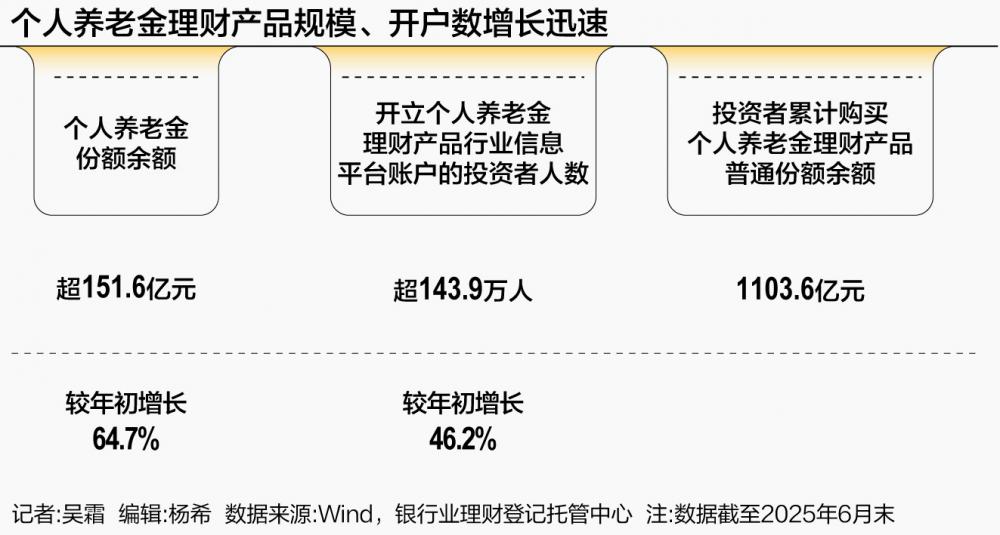

從規模來看,Wind數據顯示,截至8月27日,個人養老金理財產品中公募基金的規模為4117.71億元。另一方面,《中國銀行業理財市場半年報告(2025年上)》顯示,截至2025年6月末,產品個人養老金份額余額超151.6億元,較年初增長64.7%,開立個人養老金理財產品行業信息平臺賬戶的投資者超143.9萬人,較年初增長46.2%。不過,投資者還積極購買個人養老金理財產品普通份額,累計購買余額1103.6億元。

收益率大多高于同類

個人養老金理財產品因其資金封閉運行、直至退休方能領取的特性,注定了其投資視角的長期性。正因為資金投入后需要跨越數十年的周期才能提取,無論是投資者還是管理人都對其有更高的收益預期,管理人在產品設計和投資時可以一定程度上擺脫短期市場波動和贖回壓力的束縛,得以從容地進行長線布局。

目前來看,絕大多數的個人養老金理財產品的收益都高于其同類。

以存款為例:建設銀行養老金賬戶的最高存款利率為1.6%,而普通賬戶的整存整取的最高利率為五年期1.3%;農業銀行養老金賬戶的最高存款利率也為1.60%,普通賬戶為1.30%;招商銀行養老金賬戶的最高存款利率為1.8%,存款期限為五年,普通賬戶5年期利率為1.30%。不過,也有銀行的養老金賬戶與普通賬戶存款利率保持一致,比如,中國銀行的5年期存款利率均為1.6%。

而在銀行理財方面,個人養老金的銀行理財產品收益高于整體銀行理財的水平。《中國銀行業理財市場半年報告(2025年上)》顯示,截至2025年6月末,據測算,個人養老金理財產品為個人養老金份額的投資者實現收益超3.9億元(含浮盈),平均年化收益率超3.4%;而上半年,理財產品平均年化收益率為2.12%。

這與其投資期限較長,以及資產配置更加多元化,尤其是權益投資比例更高有關。縱觀37只銀行理財產品,最短持有期為一年,最多長達5年,而在理財市場中,現金管理類和短期開放類產品占據主流,可以看出,拉長投資期限可以起到增加投資收益的作用。

而從資產配置情況來看,記者翻閱多只銀行理財的管理報告發現,與一般理財產品配置現金和債券比例高達80%~90%不同,養老理財產品的底層資產對債券的配置比例大約在50%上下,品類更加多元,權益的比例也更高。

以首批成立的“中郵理財郵銀財富添頤?鴻錦最短持有365天1號(安盈款)”為例,年中報顯示,該產品投資組合中債券占比52.75%,銀行存款占比14.76%,權益類占比7.42%,公募基金占比4.5%。Wind數據顯示,該產品成立以來,即2023年1月至今的凈值增長率為11.02%。

個人養老金產品中的基金收益同樣亮眼,尤其是去年年底,首次公開宣布將納入指數產品后,今年以來指數產品的收益率高于平均。Wind數據顯示,303只基金今年以來的回報均為正,平均收益率為12.37%,部分科創板ETF、創業板ETF今年以來的回報在30%以上。

而對于保險產品來說,其頭部產品的結算利率大多也能超過保證利率。華源證券研究顯示,當前專屬商業養老保險市場呈現“高結算、低保證、風險溢價顯著”的特點,2024年頭部產品實現超4%的收益率,均高于其2%左右的保證利率。

權益投資比例有待提升

傳統觀念認為,養老資金應絕對安全、避免風險,因此大量配置于國債、存款等低收益資產。目前,國內對于養老資金的投資風險偏好依舊較低,更多著眼短期收益,而忽視長遠的增長可能性。這一點,從目前養老金產品中,存款產品數量最多便可以看出,此外,在銀行理財中,雖然權益占比高于普通理財產品,但與國際水平相比依舊不高。

然而,隨著人口老齡化加劇和通脹侵蝕購買力,過于保守的策略可能面臨“人還在,錢沒了”的長壽風險。

平安證券也在研報中分析指出,對居民而言,參加個人養老金取決于兩個因素:稅惠力度和超額收益。其中,由于個人養老金具有超長的封閉期,且中國居民在中年時便面臨收入下降的風險,居民會天然要求個人養老金產品具有超額收益,以作為流動性補償。而此前個人養老金產品成立日期偏短,品類不夠豐富,收益表現吸引力不夠,因此居民參與積極性不高。

實際上,基于長期投資的視角,將養老資金的一部分戰略性地配置于高風險產品,不僅是可行的,甚至是必要的,其核心邏輯在于“以時間換空間”,通過承受短期波動來換取更高的長期復合收益。

從海外市場來看,以美國為例,截至2025年第一季度,美國個人養老金(IRA)計劃的總資產配置中,約6.4萬億美元投向共同基金,占比38%;而投向銀行及儲蓄機構存款和保險公司的資金分別為5130億美元(約3%)和6810億美元(約4%)。而在共同基金投資中,IRA的資金偏好呈現明顯的權益導向:截至2025一季度,美國國內權益類基金占比56%,美國海外權益類基金占比11%,混合型基金和債券型基金分別占比11%和18%,貨幣類基金僅占比3%。

華源證券固收首席廖志明認為,對比發達國家,中國養老金理財產品權益配置比例低,長期收益潛力有限,但在低風險偏好下,中國養老金理財產品提供更優的穩定性。未來若隨著權益比例提升,產品收益彈性有望增強,但當前階段穩健性仍為首要考量。