單一非標(biāo)融資類信托產(chǎn)品即將成為歷史。

9月1日起,中國信托登記有限責(zé)任公司(下稱:中國信登)正式執(zhí)行新發(fā)布的《信托登記業(yè)務(wù)指南(版本V3.0)》(下稱:《登記指南》)。其中關(guān)鍵一條提到,“對于資產(chǎn)管理信托,信托公司應(yīng)當(dāng)落實(shí)組合投資要求,不得開展實(shí)質(zhì)為單一融資方提供融資的信托業(yè)務(wù)。”

新規(guī)之下,非標(biāo)類資產(chǎn)管理信托再上“緊箍咒”。

受中信登預(yù)登記新規(guī)所刺激,8月以來,原本發(fā)行規(guī)模已疲軟的非標(biāo)信托發(fā)行迎來單周放量增長。

用益金融信托研究院統(tǒng)計(jì),8月第三周(8月18日-8月24日),在整體資產(chǎn)管理信托成立規(guī)模環(huán)比下降1.45%的背景下,非標(biāo)信托產(chǎn)品逆勢增長,成立規(guī)模53.4億元,環(huán)比上升9.25%。

“本周多家信托公司提前調(diào)整產(chǎn)品發(fā)行策略,加大對存量非標(biāo)信托產(chǎn)品的投放力度,募集隨之資金擴(kuò)大。”用益金融研究院研究員劉欣怡向界面新聞記者表示。

盡管8月中下旬以來,非標(biāo)資產(chǎn)發(fā)行量“搶跑”,但尾部放量并未扭轉(zhuǎn)收益率下滑態(tài)勢。

用益金融信托研究院統(tǒng)計(jì),8月第三周,成立的非標(biāo)類產(chǎn)品業(yè)績比較基準(zhǔn)降至5.21%,環(huán)比下降0.08個百分點(diǎn),其中基礎(chǔ)產(chǎn)業(yè)類產(chǎn)品收益率降至5.31%,環(huán)比下降0.05個百分點(diǎn)。

“9月份還會有單一非標(biāo)產(chǎn)品,是在之前登記過的,沒有募集完成,但9月之后(單一非標(biāo)產(chǎn)品)陸續(xù)會停止登記。”有業(yè)內(nèi)人士向界面新聞記者表示,“但預(yù)登記限制對信托行業(yè)的整體沖擊不會很明顯。”

從業(yè)內(nèi)的反饋來看,由于監(jiān)管早已開始限制信托公司開展單一融資模式的業(yè)務(wù),多數(shù)信托公司對此次事件有所預(yù)期,“減少單一融資模式的非標(biāo)業(yè)務(wù),轉(zhuǎn)型組合投資類業(yè)務(wù)是大趨勢。”

“組合投資類業(yè)務(wù)將會成為資產(chǎn)管理信托市場上的主流產(chǎn)品之一,未來可能有更多的‘非標(biāo)+非標(biāo)’和‘非標(biāo)+標(biāo)品’等多種組合投資類產(chǎn)品出現(xiàn)在市場上,其限制更多、合規(guī)要求更高,對信托公司的能力要求相對更高。”用益信托研究院研究員喻智也向界面新聞記者表示。

北京市京都律師事務(wù)所合伙人滕杰對界面新聞記者表示,傳統(tǒng)的單一主體融資信托業(yè)務(wù)本質(zhì)上是為滿足特定融資方需求而設(shè)計(jì)的金融解決方案。在該模式下,信托公司依托牌照優(yōu)勢募集社會資金,并定向投資于單一融資主體,實(shí)質(zhì)上形成了與傳統(tǒng)銀行信貸功能重疊的“影子銀行”通道。

“此類業(yè)務(wù)的競爭格局迫使信托公司不得不承接銀行體系篩選后的次級融資需求,底層資產(chǎn)質(zhì)量天然承壓。”滕杰認(rèn)為,“同時,根據(jù)《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類的通知》(下稱:《通知》)的監(jiān)管要求,此類資產(chǎn)管理信托需以集合資金信托計(jì)劃形式發(fā)行,導(dǎo)致投資者群體分散且規(guī)模較大。在單一融資主體風(fēng)險(xiǎn)高度集中的結(jié)構(gòu)下,若底層資產(chǎn)出現(xiàn)違約情形,極易引發(fā)連鎖反應(yīng),最終波及大量投資者權(quán)益。”

實(shí)際上,三分類《通知》( 2023年3月20日,原銀保監(jiān)會發(fā)布《關(guān)于規(guī)范信托公司信托業(yè)務(wù)分類的通知》 )發(fā)布以來,監(jiān)管對于信托壓降非標(biāo)資產(chǎn)的態(tài)度一直是高舉高打。

2023年年中,就“三分類《通知》”實(shí)施后行業(yè)集中反映的問題,各地銀保監(jiān)就曾向?qū)俚匦磐泄緜鬟_(dá)相應(yīng)指導(dǎo)口徑時就明確信托公司不得以私募投行角色、通過資產(chǎn)管理信托業(yè)務(wù)形式,開展實(shí)質(zhì)為滿足單一融資方特定融資需求而發(fā)行信托產(chǎn)品募資的業(yè)務(wù)。

2023年11月,《信托公司監(jiān)管評級與分級分類監(jiān)管暫行辦法》發(fā)布并實(shí)施,在設(shè)定系統(tǒng)性影響的評估要素及權(quán)重設(shè)置環(huán)節(jié),資產(chǎn)管理類信托資產(chǎn)規(guī)模、投資者數(shù)量等要素被設(shè)置為較高權(quán)重,由此進(jìn)一步促使信托公司壓縮非標(biāo)資產(chǎn)規(guī)模,降低多層嵌套產(chǎn)品的復(fù)雜性。

2024年中,監(jiān)管部門召集部分信托公司傳達(dá)包括非標(biāo)信托需進(jìn)行組合投資,新增固收類(債券投資)信托產(chǎn)品需用市值法估值等要求,此外,監(jiān)管明確非標(biāo)信托需進(jìn)行組合投資,后續(xù)單一資產(chǎn)占組合的比例或不得高于25%。

2025年4月,《信托公司管理辦法》迎來18年來首次修訂,征求意見稿中首次提出“信托公司應(yīng)當(dāng)委托外部審計(jì)機(jī)構(gòu)至少每年對信托業(yè)務(wù)進(jìn)行一次外部審計(jì),至少每年一次對基礎(chǔ)資產(chǎn)涉及非標(biāo)準(zhǔn)化資產(chǎn)的資產(chǎn)管理信托產(chǎn)品進(jìn)行逐產(chǎn)品外部審計(jì)”。

界面新聞采訪獲悉,目前,“單一資產(chǎn)占組合的比例或不得高于25%”這一規(guī)定仍未在業(yè)內(nèi)落地。但自2024年下半年起,非標(biāo)組合類投資在業(yè)內(nèi)已較為流行。就用益金融統(tǒng)計(jì),10月在基礎(chǔ)產(chǎn)業(yè)類信托中,共有129款組合投資類模式的產(chǎn)品成立,占比32.65%。

“現(xiàn)在比較常見的組合方式就是兩個非標(biāo)(項(xiàng)目,下同)各占50%,或者非標(biāo)80%+標(biāo)20%。”華北一家信托公司業(yè)務(wù)負(fù)責(zé)人向界面新聞記者表示,“但9月1日后單一資產(chǎn)不允許預(yù)登記后,組合投資具體如何執(zhí)行還有待監(jiān)管厘定。”

“而針對組合投資的實(shí)施細(xì)節(jié),業(yè)內(nèi)比較期待《資產(chǎn)管理信托管理辦法》的落地。”北京一信托公司戰(zhàn)略部研究員還向界面新聞記者透露。

國家金融監(jiān)管總局在今年4月18日發(fā)布的2025年規(guī)章制定工作計(jì)劃中曾列明到,今年將修訂《信托公司管理辦法》,并制定《資產(chǎn)管理信托管理辦法》。

在滕杰看來,本次信托預(yù)登記新規(guī)的核心沖擊在于徹底終結(jié)了單一融資主體的“類信貸”業(yè)務(wù)模式,通過登記環(huán)節(jié)的剛性約束,倒逼行業(yè)從“非標(biāo)通道”轉(zhuǎn)向真正的組合投資管理。

“對信托公司而言,組合投資模式帶來三重結(jié)構(gòu)性挑戰(zhàn)”,滕杰向界面新聞分析道,一是資產(chǎn)端重構(gòu)困境,傳統(tǒng)依賴單一城投或地產(chǎn)項(xiàng)目的“點(diǎn)狀風(fēng)控”業(yè)務(wù)邏輯失效,但非標(biāo)資產(chǎn)的期限錯配、區(qū)域分散、利率定價(jià)和行業(yè)風(fēng)險(xiǎn)異質(zhì)性導(dǎo)致實(shí)操難度大幅增加;二是專業(yè)能力斷層,組合投資需同步掌握宏觀配置、資產(chǎn)定價(jià)及跨資產(chǎn)相關(guān)性分析能力,但信托行業(yè)的投研團(tuán)隊(duì)對多資產(chǎn)協(xié)同管理經(jīng)驗(yàn)不足,且凈值化估值技術(shù)仍有待進(jìn)一步提升。

“三是盈利模式空窗期,非標(biāo)壓降導(dǎo)致傳統(tǒng)業(yè)務(wù)收入銳減,2024年信托行業(yè)利潤總額下降30%,而組合類產(chǎn)品管理成本上升,短期“非標(biāo)+標(biāo)品”混合模式雖可過渡,但仍難以填補(bǔ)利潤缺口。”滕杰指出。

前述受訪信托公司研究員界面新聞記者透露,“非標(biāo)+標(biāo)其實(shí)沒啥意義。賣的時候算非標(biāo)類產(chǎn)品,就得有非標(biāo)的回報(bào),還必須安全,那就得是最好的一批標(biāo)品資產(chǎn),比如用最好的城投債券。”

“好的標(biāo)品資產(chǎn)用在自家標(biāo)品信托產(chǎn)品上其實(shí)更劃得來,要是當(dāng)作非標(biāo)產(chǎn)品的底倉就有點(diǎn)吃虧。”該研究員認(rèn)為。

整體上看,滕杰認(rèn)為,對信托公司而言,當(dāng)前行業(yè)陣痛實(shí)為信托公司轉(zhuǎn)型必然代價(jià),新規(guī)加速淘汰通道依賴型機(jī)構(gòu),但長期將重塑信托核心競爭力,推動機(jī)構(gòu)強(qiáng)化投研能力、產(chǎn)品設(shè)計(jì)能力和長期服務(wù)能力,真正發(fā)揮資產(chǎn)管理機(jī)構(gòu)的專業(yè)價(jià)值,真正回歸“受人之托、代人理財(cái)”的本源定位。

“并且,監(jiān)管鼓勵的是組合投資,并不是固定了‘非標(biāo)+標(biāo)’這一種形式。比如基金當(dāng)中的FOF類產(chǎn)品,就是監(jiān)管更為鼓勵的組合投資類產(chǎn)品。”華北一信托公司合規(guī)部人士向界面新聞記者分析。

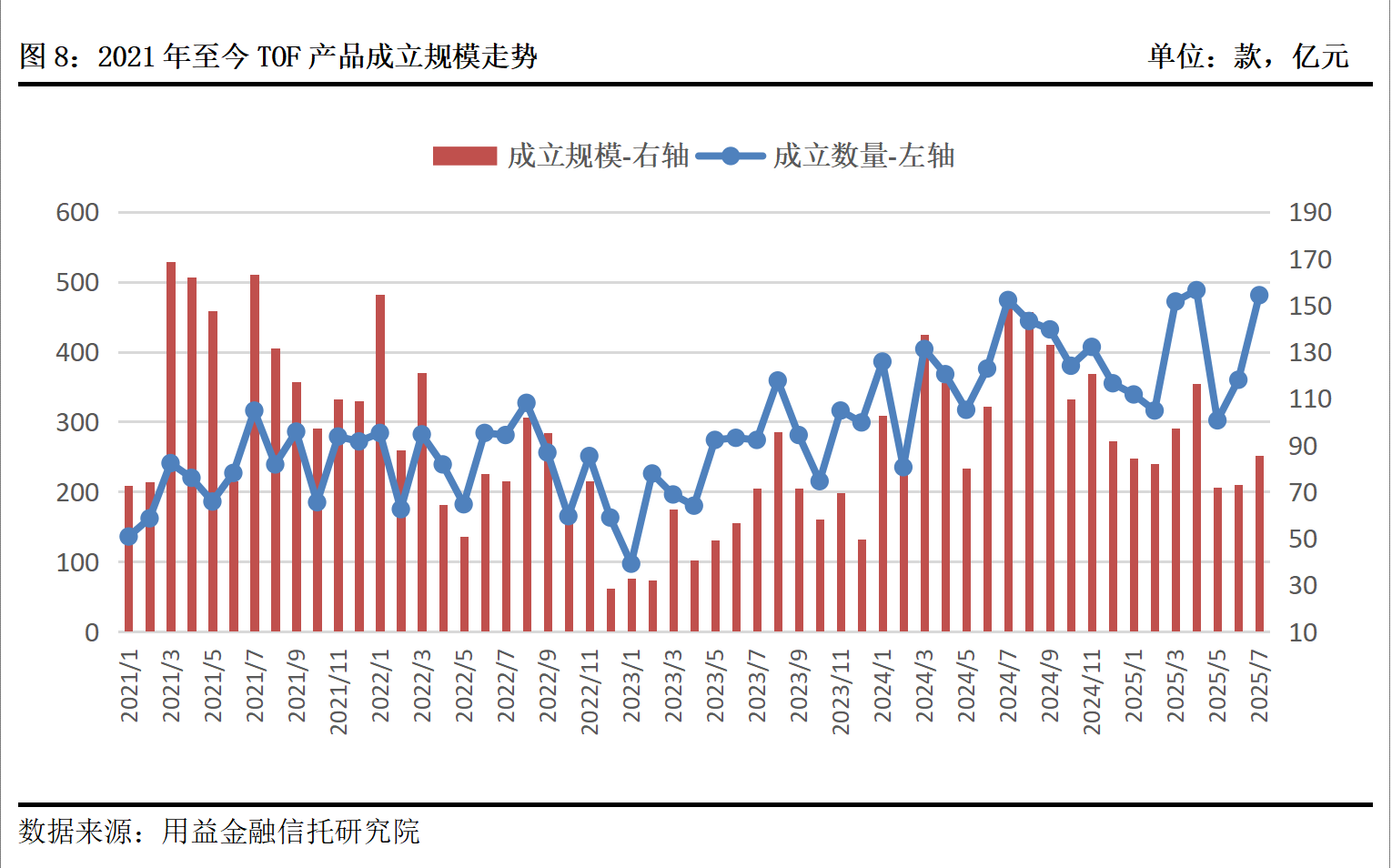

界面新聞關(guān)注到,相比于非標(biāo)組合類投資,TOF類的標(biāo)品信托組合投資自2009年出現(xiàn)以來,早已歷經(jīng)多輪發(fā)展,更是在2021年后進(jìn)入快速發(fā)展期。

TOF類信托以信托計(jì)劃為母載體,通過專業(yè)管理人配置公募、私募基金等其他類資管產(chǎn)品組合,形成多資產(chǎn)、多策略的動態(tài)投資體系。

據(jù)用益金融不完全統(tǒng)計(jì),截至8月4日,7月TOF信托產(chǎn)品已披露成立數(shù)量為481款?,環(huán)比增長33.62%,單月發(fā)行量位列年內(nèi)單月發(fā)行第二位?;已披露成立規(guī)模達(dá)到85.61億元?,環(huán)比增長16.90%?。